Anexo G é a parte da declaração de IRS onde se reportam as mais-valias — ganhos obtidos com a venda de imóveis, ações, quotas ou outros valores patrimoniais. Preenchê-lo correctamente evita coimas, maximiza eventuais isenções e pode até reduzir o imposto a pagar. Neste guia explicamos, de forma prática e em português de Portugal, tudo o que precisa de saber para submeter o Anexo G sem erros.

Conteúdo

- 1 1. O que é o Anexo G e para que serve?

- 2 2. Quem tem de preencher o Anexo G?

- 3 3. Documentos e dados necessários

- 4 4. Prazos de entrega em 2026

- 5 5. Passo a passo para preencher o Anexo G no Portal das Finanças

- 6 6. Casos especiais no Anexo G

- 7 7. Erros comuns e como evitá-los

- 8 8. Dicas para pagar menos imposto

- 9 9. O que acontece depois da entrega?

- 10 Perguntas Frequentes (FAQ)

1. O que é o Anexo G e para que serve?

O Anexo G integra a declaração Modelo 3 e destina-se a declarar:

- Mais-valias imobiliárias (venda de habitação, terrenos, prédios rústicos, etc.).

- Ganhos de capitais mobiliários (ações, unidades de participação, criptomoedas*).

- Alienação de quotas ou outros direitos equiparados.

*As criptomoedas passaram a ser tributadas em Portugal a partir de 2023 caso sejam vendidas antes de 365 dias de detenção; também devem ser reportadas no Anexo G.

2. Quem tem de preencher o Anexo G?

Está obrigado quem, no ano fiscal em causa, vendeu ou transferiu património gerando ganho. Mesmo que tenha prejuízo (mais-valia negativa) deve registar o valor, pois pode abater a ganhos futuros. Se realizou a venda, mas reinvestiu noutra habitação própria e permanente, poderá estar isento — mas precisa de declarar na mesma para beneficiar da isenção.

3. Documentos e dados necessários

- Contrato de compra (data de aquisição) e contrato de venda (data de alienação).

- Comprovativos de despesas: escrituras, IMT, registos, comissão de agência, certificação energética, obras comprovadas por fatura.

- Valor patrimonial tributário (VPT) à data da venda (para imóveis).

- Correções monetárias (coeficientes de desvalorização da moeda) publicados anualmente pela AT.

- Para ações: corretora ou banco com relatório de mais-valias.

4. Prazos de entrega em 2026

Tal como nos anos anteriores, a declaração de IRS (incluindo o Anexo G) deve ser apresentada entre 1 de Abril e 30 de Junho de 2026. Quem submeter fora de prazo arrisca multa de €25 a €150, acrescida de juros compensatórios.

5. Passo a passo para preencher o Anexo G no Portal das Finanças

5.1 Aceder à declaração

- Entre em Portal das Finanças › Serviços › Entregar › IRS › Entregar Declaração.

- Escolha Modelo 3 e selecione “Sim” quando o sistema perguntar se obteve rendimentos de categoria G.

5.2 Selecionar o tipo de mais-valia

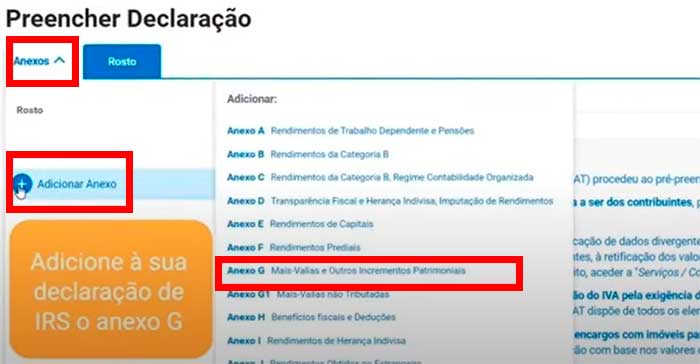

No quadro de selecção de anexos, marque Anexo G.

Se é residente parcial ou tem ganhos obtidos no estrangeiro, poderá também ter de activar o Anexo J.

5.3 Preencher dados de imóveis

Para cada imóvel vendido deve preencher um registo separado. Clique em “Adicionar linha” no quadro 4 do Anexo G e introduza:

- Campo 400 – Data de alienação

Use o formato AAAA-MM-DD (ex.:2024-09-15). A data deve coincidir com a escritura de venda ou o auto de adjudicação. - Campo 401 – Data de aquisição

Indique o dia da compra original. Se o imóvel foi herdado, introduza a data do óbito ou da partilha hereditária. - Campo 402 – Valor de realização

Corresponde ao preço de venda inscrito na escritura, incluindo o montante abatido a eventual hipoteca liquidada pelo comprador. Se recebeu sinal ou reforço de sinal em anos anteriores, some-os aqui. - Campo 403 – Valor de aquisição corrigido

É o preço de compra multiplicado pelo coeficiente de desvalorização da moeda publicado anualmente pela AT. Exemplo:

Valor de compra €120 000 × Coef. 1,18 (ano 2004 → 2024) = €141 600. - Campo 404 – Despesas e encargos

Some IMT, IS, registos, certidão predial, comissão de imobiliária, certificação energética e obras de valorização (faturas em seu nome, pagas nos 12 anos anteriores à venda).

Dica: Obras de eficiência energética só contam se constarem no sistema eFatura.

Caso possua apenas parte do imóvel (ex.: 50 % em regime de comunhão), os valores devem ser prorrogados à sua quota. O Portal apresenta o resultado da mais-valia já com o fator de 50 % automático (apenas metade do ganho é tributável para residentes).

Se reinvestiu em habitação própria e permanente, assinale “Sim” no campo pertinente e preencha a Ficha de Reinvestimento:

- Indique o NIF do vendedor ou do construtor do novo imóvel.

- Introduza o montante reinvestido (pelo menos o valor de realização deduzido do empréstimo anterior).

- Evidencie a data de escritura; o prazo é 24 meses antes ou 36 meses após a venda.

Exemplo prático: Vendeu por €200 000, comprou em 2004 por €120 000, gastou €10 000 em obras e €8 000 em despesas de venda.

Mais-valia = €200 000 − (€141 600 + €10 000 + €8 000) = €40 400.

Tributável (50 %): €20 200.

5.4 Preencher dados de ações ou outros valores mobiliários

As mais-valias mobiliárias inserem-se no Quadro 9. É aqui que declara ganhos (ou perdas) de ações, ETF, unidades de participação, quotas e, desde 2023, vendas rápidas de criptomoedas.

- Tipo de ativo

Selecione no menu: Ações cotadas, Ações não cotadas, UP de fundos, Criptoativos, etc. Para vários ativos distintos, adicione tantas linhas quantas necessárias. - Identificação da entidade

Preencha o ISIN (ex.: PTEDP0AM0009), a designação (EDP, GALP, S&P500 ETF…) e o mercado (Euronext, NYSE, Xetra…). - Valor de alienação

É o preço bruto de venda incluído no relatório anual de mais-valias que o banco/corretora disponibiliza. Se vendeu em divisa estrangeira, converta à taxa cambial BCE do dia da liquidação. - Valor de aquisição

Usa o custo médio ponderado (CMP) se houve compras fracionadas. Inclua comissões de compra no valor de aquisição e comissões de venda no valor de alienação. - Data de aquisição / alienação

Para ações adquiridas em várias datas, indique “Compras sucessivas” e escolha a data média mensal (ou primeiro dia do mês), conforme instruções da AT.

Compensação de perdas: se teve menos-valias em 2024, introduza-as também — o campo “Resultado líquido negativo de anos anteriores” permite deduzir até 50 % dos ganhos atuais.

Atenção às criptomoedas: só entram aqui vendas com <365 dias entre compra e venda. Se ultrapassou esse período, o ganho é isento mas deve ser reportado no Quadro 13 do Anexo G1 (para controlo estatístico).

Exemplo prático: Comprou 100 ações a €10 (€1 000) em 2023 e vendeu-as a €13 em 2024 pagando €5 de comissão de venda.

Valor de alienação = €1 300 − €5 = €1 295.

Valor de aquisição = €1 000.

Mais-valia = €295. Se teve perda de €100 noutro título, o resultado líquido será €195.

Para guia detalhado sobre cálculo de mais-valias mobiliárias (incluindo taxas de retenção e declaração de dividendos), consulte Como Declarar Mais-Valias no IRS.

5.5 Validar erros comuns

Antes de carregar em Entregar, clique em Validar. O Portal das Finanças executa uma verificação automática e devolve mensagens de erro (vermelho) ou aviso (amarelo). Use a lista seguinte como checklist:

- Datas trocadas ou em formato errado

A data de aquisição (campo 401) não pode ser posterior à data de alienação (campo 400). Atenção a inversões dia/mês (12-05≠05-12). - Coeficiente de desvalorização em falta

Se deixar o campo 403 a zero, o Portal assume o valor histórico da compra, inflacionando a mais-valia. Confirme a tabela oficial de coeficientes relativa ao ano de aquisição. - Despesas fora de prazo

Obras de valorização realizadas há mais de 12 anos não contam. O sistema gera aviso e ignora o montante. - Titularidade incoerente

Se a soma das quotas dos proprietários não perfizer 100 %, surge erro. Num casal em comunhão, cada um deve declarar 50 %. - NIF divergente no reinvestimento

O NIF do novo imóvel deve coincidir com quem declara a venda. Compra em nome de terceiro invalida a isenção parcial. - Isenção por reinvestimento mal assinalada

Seleccionar “Sim” sem preencher a Ficha de Reinvestimento bloqueia a submissão. - Valores negativos indevidos

Campo 402 (valor de realização) nunca pode ser negativo. Use “0” se aplicável; o Portal calcula a perda. - Falta de conversão cambial

Ganhos em USD/GBP devem ser convertidos para EUR com a taxa BCE da data de liquidação; o sistema não converte automaticamente.

Após corrigir todos os pontos, volte a Validar até aparecer “Declaração validada sem erros”. Se detectar falhas depois da submissão, pode substituir a declaração sem multa nos primeiros 30 dias.

5.6 Submeter e guardar comprovativo

- Clique em Validar; corrija eventuais avisos.

- Selecione Entregar. O sistema gera um comprovativo em PDF.

- Guarde o ficheiro — será útil caso precise de anular a declaração ou comprovar dados.

6. Casos especiais no Anexo G

6.1 Imóveis adquiridos antes de 1989

Ganhos obtidos com imóveis comprados antes de 1 de Janeiro de 1989 estão isentos. Todavia, declare-os no campo próprio para que a Autoridade Tributária reconheça a isenção.

6.2 Reinvestimento em habitação própria e permanente

Se reinvestiu totalidade ou parte do valor de venda noutro imóvel para habitação própria em menos de 36 meses, pode ficar dispensado de pagar imposto sobre a mais-valia proporcional. É obrigatório indicar:

- Identificação do novo imóvel.

- Montante reinvestido.

- Data da escritura de compra.

6.3 Alienação de quotas ou participações sociais

Ganhos derivados da venda de quotas também integram o Anexo G, mas exigem prova documental do valor de aquisição. Caso a empresa não tenha contabilidade organizada, recorre-se ao valor nominal.

7. Erros comuns e como evitá-los

- Ignorar despesas de valorização: obras, comissões ou certificações podem reduzir substancialmente o ganho tributável.

- Usar o coeficiente errado: cada ano tem o seu índice; verifique a tabela de 2026.

- Confundir reinvestimento com amortização: só conta reinvestir em habitação própria e permanente, não em casa de férias.

- Omitir prejuízos de anos anteriores: podem compensar mais-valias positivas.

8. Dicas para pagar menos imposto

- Guarde faturas de obras e mediação imobiliária.

- Planeie o momento da venda: esperar 12 meses em ações ou criptomoedas pode qualificar para taxa autónoma.

- Considere o reinvestimento em habitação própria.

- Use simuladores antes de concluir a venda para estimar impacto fiscal.

9. O que acontece depois da entrega?

Após submissão, pode acompanhar o estado da declaração no Portal das Finanças. Assim que ficar “Certa”, a Autoridade Tributária procede ao cálculo final. Para saber se terá reembolso ou imposto adicional, siga o nosso tutorial Como Saber se Vou Receber ou Pagar IRS.

Perguntas Frequentes (FAQ)

Tenho de preencher o Anexo G se vendi a minha casa mas comprei outra?

Sim. Deve declarar sempre a alienação do imóvel, indicando igualmente o montante reinvestido noutra habitação própria e permanente. Só assim poderá beneficiar da isenção (total ou parcial) sobre a mais-valia obtida.

Como reporto mais-valias negativas no Anexo G?

Introduza os valores de compra e venda como habitualmente; o Portal das Finanças calcula automaticamente o resultado negativo. As mais-valias negativas podem ser abatidas a ganhos da mesma categoria durante os cinco anos seguintes.

Posso corrigir o Anexo G depois de o ter submetido?

Sim. Basta entregar uma declaração de substituição no Portal das Finanças, seleccionando a opção “corrigir declaração”. Para saber os passos exactos, consulte o nosso guia Como Anular uma Declaração de IRS Já Submetida.

Preencher correctamente o Anexo G garante que paga apenas o imposto devido e evita dores de cabeça com a Autoridade Tributária. Siga o passo a passo acima, confirme as despesas dedutíveis e, se necessário, recorra a um contabilista certificado.

📌 Dica final: Caso o valor final a pagar seja elevado, pode pagar o IRS em prestações sem juros significativos, desde que solicite dentro do prazo.