Se tens menos de 35 anos e já recebes rendimentos do trabalho em Portugal, o IRS Jovem pode poupar-te centenas de euros em imposto durante os primeiros dez anos de carreira. Este guia em português de Portugal explica, passo a passo, como preencher correctamente a declaração Modelo 3 de 2026 para beneficiares da isenção parcial prevista na lei, evitando erros que possam deitar tudo a perder.

Conteúdo

O que é o IRS Jovem?

O IRS Jovem é um regime fiscal especial criado para ajudar os jovens a iniciarem a vida profissional com mais rendimento líquido. Na prática, concede isenção total ou parcial de IRS sobre parte dos rendimentos de trabalho dependente (categoria A) ou independente (categoria B) declarados. A percentagem de isenção vai diminuindo ao longo do período:

- Anos 1 e 2 — 100 % de isenção até € 40 820 (≈ 78 × IAS)

- Anos 3 e 4 — 75 % de isenção até € 30 615 (≈ 58 × IAS)

- Anos 5 e 6 — 50 % de isenção até € 20 410 (≈ 39 × IAS)

- Anos 7 a 10 — 25 % de isenção até € 10 205 (≈ 19,5 × IAS)

O benefício é aplicado automáticamente (caso preenchas os campos correctos) e reflecte-se directamente no imposto a pagar ou no valor de reembolso.

Novidades para 2026: benefício alargado a 10 anos

Com o Orçamento do Estado 2026, o IRS Jovem sofreu alterações significativas: idade limite alargada para 35 anos, passagem de 5 para 10 anos de benefício e aumento dos tectos máximos anuais indexados ao IAS (€ 522,50 em 2026). As novas regras aplicam-se retroactivamente aos jovens que já usufruem do regime, ajustando automaticamente as percentagens de isenção remanescentes.

Comparação rápida

| Ano | Antes 2026 | A partir de 2026 |

|---|---|---|

| Duração | 5 anos | 10 anos |

| Idade limite | 30 anos | 35 anos |

| Isenção inicial | 50 % | 100 % |

Graças a estas mudanças, vale ainda mais a pena garantir que preenches correctamente a tua declaração.

Quem pode aderir & documentação necessária

Para usufruir do regime tens de cumprir simultaneamente os requisitos legais:

- Ter entre 18 e 35 anos à data de 31 de Dezembro 2026.

- Obter rendimentos de trabalho enquadráveis nos artigos 2.º-A e 2.º-B do Código do IRS.

- Não usufruir no mesmo ano de outros regimes de isenção incompatíveis, como o Estatuto do Residente Não Habitual.

- Submeter a Declaração Modelo 3 dentro do prazo (1 de Abril a 30 de Junho) indicando o código «IRS Jovem» no quadro específico.

Antes de começares, reúne:

- Senha de acesso ao Portal das Finanças ou Chave Móvel Digital (CMD);

- Comprovativos de rendimentos (recibos, declarações da entidade patronal);

- NIB/IBAN para reembolso;

- Despesas dedutíveis (saúde, educação, habitação) se pretendes inseri-las manualmente.

Passo a passo para preencher a declaração

Aceder ao Portal das Finanças

Entre 1 de Abril e 30 de Junho, entra em portaldasfinancas.gov.pt, selecciona “Entregar › IRS” e escolhe “Preencher Declaração”. Se preferires entregar de forma guiada, revê o artigo Como fazer o IRS sozinho para evitares surpresas.

Identificação e quadro 0

Confirma os teus dados pessoais (NIF, morada, estado civil). Se estiver tudo correcto, avança para o Quadro 4A onde assinalarás o benefício fiscal IRS Jovem.

Preenchendo o Modelo 3 do IRS

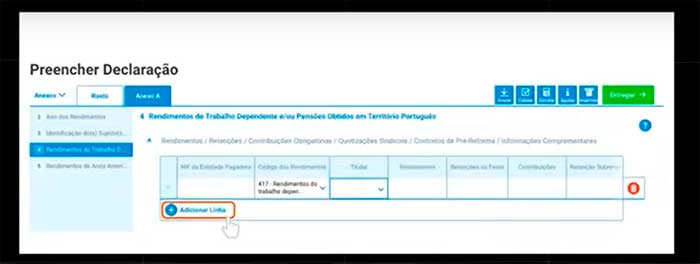

Para receberes o IRS Jovem através do Modelo 3, a atenção recai sobretudo nos quadros 4A e 4F do Anexo A. Segue o guia visual abaixo:

Passos para preencher o Quadro 4A

- Clica em “Adicionar Linha” e insere as seguintes informações:

- NIF: No campo NIF da entidade pagadora, insere o NIF da entidade que te pagou os rendimentos.

- Código dos Rendimentos: No campo Código dos Rendimentos, selecciona a opção 417, que corresponde aos rendimentos do trabalho dependente, incluindo subsídios de férias e de Natal. É onde tens de optar pelo IRS Jovem. Para isso, seleciona a opção “417 – rendimentos do trabalho dependente, compreendendo subsidios de férias e de Natal, incluindo a parte isenta dos mesmas – Regime previsto no artigo 2.° – B do Código do IRS – “;

- Titular: No campo Titular, insere o teu NIF. Só tens de escrever o teu NIF;

- Redimentos: Nos Rendimentos, insere o total que recebeste. Inseres os rendimentos que recebeste;

- Retenções na Fonte: Nas Retenções na Fonte, insere as retenções de IRS feitas pela entidade pagadora. Fazes o mesmo, mas como as retenções na fonte de IRS efetuadas pela entidade pagadora;

- Contribuições: No campo das Contribuições, escreve as contribuições para a Segurança Social.

- Retenção Sobretaxa: Não fazes nada;

- Quotizações Sindicais: Inseres os valores pagos a sindicatos, se for o caso;

- Nos campos de Data do Contrato de Pré-Reforma e Data do Primeiro Falhamento, não precisas de preencher nada.

Precisas de ajuda?

Se o processo te parecer confuso, considera recorrer a um contabilista certificado ou ao balcão de atendimento da Autoridade Tributária.

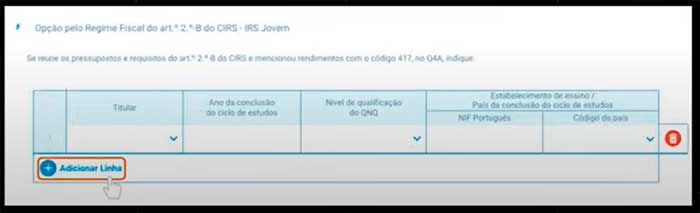

Preenchendo o Quadro 4F

No Quadro 4F validas o teu percurso académico — condição indispensável para usufruíres da isenção.

- Titular — escolhe o teu NIF.

- Ano da Conclusão do Ciclo de Estudos — indica o ano em que terminaste o último ciclo 100 % concluído.

- Nível de Qualificação — selecciona consoante o QNQ (por ex. nível 6 para licenciatura).

- Estabelecimento de Ensino/País — NIF da universidade ou, se for estrangeira, o código do país.

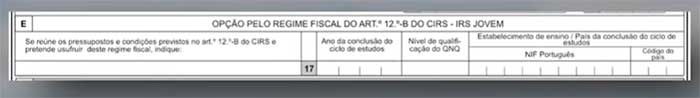

Rendimentos de trabalho independente? Preenche o Anexo B

Adicionar linha no Quadro 3E.

- Titular — selecciona o teu NIF.

- Ano da Conclusão — ano em que terminaste o ciclo de estudos.

- Nível de Qualificação (QNQ):

- Opção 01 (Nivel 4) para o ensino secunário,

- Opção 02 (Nivel 5) para ensino pós-secundário não superior,

- Opção 03 (Nivel 6) para licenciatura,

- Opção 04 (Nivel 7) para mestrado,

- Opção 05 (Nivel 8) para doutoramento.

- Estabelecimento de Ensino/Pais — NIF português ou código do país se concluído no estrangeiro.

Validar, simular e submeter

- Clica em “Validar” — o sistema alerta para campos em falta ou erros de formatação.

- Usa o botão “Simular” para verificar a redução de imposto (ou aumento de reembolso) gerada pelo IRS Jovem.

- Se tudo estiver correcto, escolhe “Entregar” e guarda o comprovativo PDF.

Se, neste ano, ainda não obtiveste rendimentos mas precisas de cumprir a obrigação declarativa, vê o nosso guia como entregar a declaração de IRS sem rendimentos para trabalhadores independentes, que explica passo a passo o Modelo 3 em branco.

Como simular o impacto e maximizar a poupança

A ferramenta de simulação IRS Jovem permite comparar salário líquido com e sem o regime. Insere rendimentos brutos anuais, retenções e número de dependentes para prever o ganho final.

Dicas de optimização

- Inclui todas as deduções familiares (educação, saúde, renda) para aumentar o reembolso.

- Se tens trabalho independente, separa claramente despesas profissionais elegíveis.

- Guarda recibos electrónicos no e-Factura ao longo do ano — simplifica e reduz erros.

- Em caso de dúvida, consulta o comparativo IRS Automático vs Modelo 3 Tradicional para decidir qual formato entregar.

Perguntas frequentes

Posso aderir ao IRS Jovem se estiver em part-time?

Sim. O regime não exige contrato a tempo inteiro, mas a isenção aplica-se apenas aos rendimentos declarados.

O benefício renova-se automaticamente todos os anos?

Sim, desde que continues a preencher o campo IRSJOV na declaração de cada ano e não ultrapasses o limite etário.

O IRS Jovem acumula com o regime de NHR?

Não. São regimes mutuamente exclusivos.

Tenho de devolver o benefício se emigrar?

Não devolves, mas deixarás de beneficiar nos anos em que não fores residente fiscal em Portugal.

Erros comuns a evitar

- Esquecer-se de assinalar o código IRSJOV no quadro 4A ou nos Anexos A/B — resultado: perdes a isenção.

- Entregar fora de prazo (após 30 de Junho) — sujeita-te a coimas e perdes a eventual restituição antecipada.

- Confundir IRS Jovem com deduções à colecta — são benefícios distintos e acumuláveis.

- Inserir valores errados de retenção na fonte; confirma no recibo de vencimento.

Preencher o IRS Jovem não é complicado, mas a atenção ao detalhe faz toda a diferença entre poupar ou pagar mais imposto. Segue este passo a passo, usa os simuladores recomendados e mantém-te informado através do nosso artigo-mãe como fazer IRS em Portugal. Boa sorte — e boas poupanças!

Artigo meramente informativo, sem vínculo oficial à Autoridade Tributária. Consulta um contabilista certificado se precisares de aconselhamento personalizado.